快訊

- 【更新】年改倒退嚕!藍白強行通過停砍公教年金 所得替代率回溯停在2023年

- 2026年APEC會議11/18-19中國深圳舉行 主辦發表「中國年」標誌

- 想承攬台鐵標案 小包商找評委「允諾後謝」未果、下場曝光

- 甜心議員淚崩!控前夫「嘴上悔改」仍施暴 見對造律師是這位「當庭爆猛料」

- 反政府擬修勞動法 葡萄牙工會發動近年最大規模罷工

- 強吻襲胸畫面流出 台中消防小隊長被控性騷女運將

- 柯文哲、沈慶京聲請「法庭直播」確定掰了! 高院駁回抗告

- 鴻海與高市府Y15聯開案簽約 !斥資159億打造南台灣旗艦總部

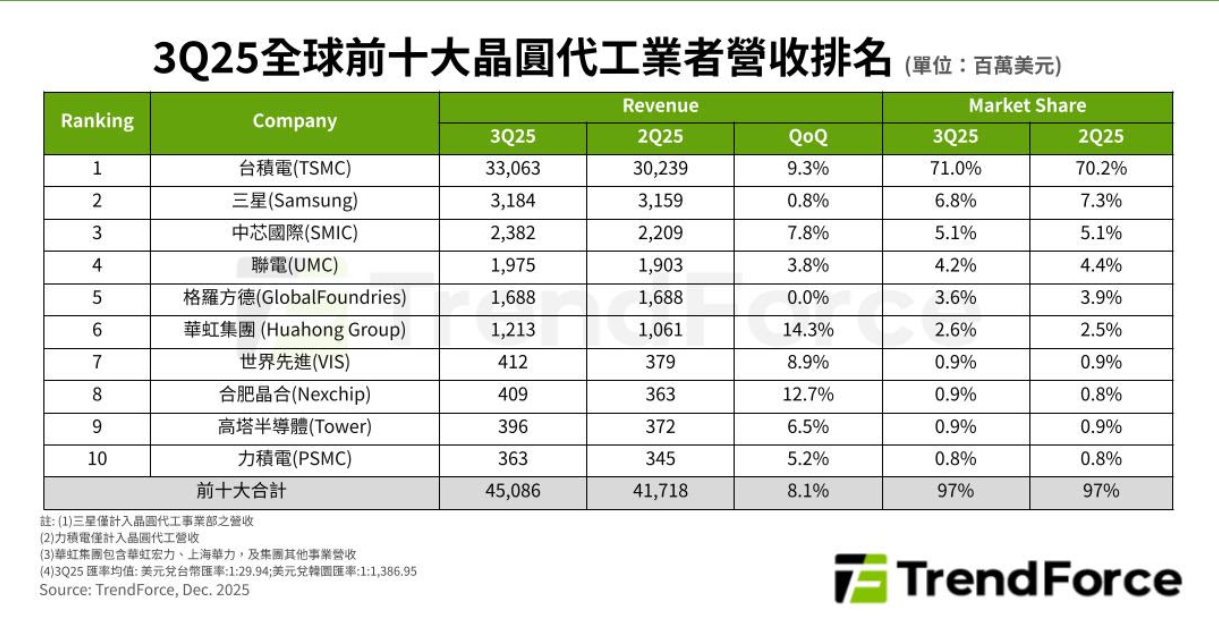

- 全球前十大晶圓代工Q3產值達450億美元 台積電市占率71%微幅季增

- 只因認為財產分配不公平 新店縱火男竟想製造爆裂物

- 不副署、不執行爭議法案?民進黨團力挺政院決定 「憲政上站得住腳」

- 系統電明年營運動能旺 !美國廠全面開出、BBU首家CSP 明年Q1出貨

- 英業達獲大單!助Datasection 雪梨建全球首座NVIDIA B300處理器AI集群

- 曾紅到被封「徐若瑄接班人」!郭婷婷居酒屋打工 哽咽揭現況

- 【更新】日本青森強震規模上調至6.9 海嘯警報解除

- 日本年度漢字揭曉:人人聞之色變的「熊」

- 獨家/ 就是不給搜!檢調辦黃國昌狗仔案 5度向北院聲請搜索票全碰壁

- 飛官空中昏迷直墜14000呎驚魂!抗G力訓練有多嚴格? 資深教官揭內幕

- 拯救「和平成績單」!川普今晚致電泰總理協商泰柬停火

- 台股收盤上揚173點收28198點!周線漲逾200點 台積電收1480元續貼息

全球前十大晶圓代工Q3產值達450億美元 台積電市占率71%微幅季增

2025-12-12 15:17 / 作者 戴嘉芬

台積電第三季晶圓代工市佔率為71%,較第二季微幅上升。圖為台積電中科廠區

根據 TrendForce 最新調查,2025年第三季全球晶圓代工產業持續受到 AI、HPC 和消費性電子新品與周邊IC需求帶動,以7奈米以下先進製程生產的高價晶圓貢獻營收最為顯著,加上中系廠得益於供應鏈分化商機,推升前十大晶圓代工廠第三季合計營收季增8.1%,接近451億美元。TrendForce表示,由於預期2026年景氣與需求將受地緣政治擾動,且2025年中以來記憶體逐季漲價、產能吃緊,供應鏈對2026年主流終端應用需求轉趨保守,即便車用、工控將於2025年底重啟備貨,預估第四季晶圓代工產能利用率成長動能將受限,前十大廠合計產值季增幅可能明顯收斂。

分析第三季主要晶圓代工業者營收表現,產業龍頭台積電營收主要由智慧型手機、HPC支撐,適逢第三季蘋果積極備貨iPhone系列,加上輝達Blackwell系列平台正處量產旺季,台積電晶圓出貨、平均銷售價格ASP雙雙季增,營收近331億美元,季增9.3%,市占率從第二季70.2%微幅上升至71%。

三星晶圓代工雖然總產能利用率較前一季小幅提升,但對營收貢獻有限,以約31.8億美元大致持平上季,市占6.8%,排名第二。

中芯國際(SMIC)第三季產能利用率、晶圓出貨、ASP皆有提升,帶動營收季增7.8%,達23.8億美元,位居第三。

第四名聯電,因智慧型手機、PC/筆電新品周邊IC需求,以及歐美客戶提前拉貨部分訂單,帶動成熟製程備貨,其第三季整體產能利用率小幅提升,營收季增3.8%至近19.8億美元,市占4.2%。

格芯(GlobalFoundries)第三季同樣得益於智慧型手機、筆電/PC新機周邊IC備貨訂單,晶圓出貨小幅季增,但因其一次性下調ASP,營收以約16.9億美元持平前季。儘管保持第五名,但市占率因同業競爭而微幅滑落至3.6%。

中國華虹集團(HuaHong Group)第三季營收逾12.1億美元,以2.6%市占位居第六。旗下華虹半導體(HHGrace)隨著新增十二吋產能陸續釋出、下半年漲價晶圓開始出貨等,晶圓出貨與ASP皆較上季成長。

第七名為世界先進,下半年雖面臨 DDIC(顯示器驅動IC)訂單放緩,但智慧型手機、PC/筆電新品的 PMIC(電源管理IC)增量,帶動其晶圓出貨與ASP成長,營收季增8.9%至4.12億美元。

合肥晶合(Nexchip)第三季受惠於消費性DDIC、CIS(CMOS影像感測器)及 PMIC 進入新品備貨週期,以及客戶市占因「China for China」趨勢提升、帶動上游投片需求,營收季增12.7%至4.09億美元,排名超越Tower上升至第八名。

高塔半導體(Tower)的產能利用率、晶圓出貨皆呈季成長,營收約3.96億美元,季增6.5%,排名退至第九。

排名第十的力積電(PSMC)第三季晶圓出貨小幅季增,且以DRAM為主的記憶體需求與代工價格轉強,帶動力積晶圓代工營收較前季成長5.2%,來到3.63億美元。

2025年全球前十大晶圓代工業者營收排名。集邦提供

最新more>

- 李國超長跑20年給高欣欣一個婚禮 淚揭留位子給天上屠穎:你一定要到

- 日經亞洲:Meta撤資 台灣事實查核中心陷營運危機

- 柯文哲聲請法庭直播遭駁回 民眾黨轟:司法改革淪笑話

- 紐西蘭代表拜會鄭麗文 梁思齊盼分歧能透過對話妥善解決

- 飲料店加盟主「虐待柯基」引眾怒!北市動保處緊急安置送醫:最重罰7.5萬

- 國家汪汪隊退役!農業部送28犬「大禮包」 邀企業推儲糧計畫

- 無國界醫生「痛,我願同行」 人道醫療展今開幕 12/13故事音樂節登場

- 【更新】年改倒退嚕!藍白強行通過停砍公教年金 所得替代率回溯停在2023年

- 廣告代言20家副業年收32億 大谷當招牌飲料銷售半年倍增

- 經濟部核准2家半導體鏈投資案 茂迅、高美可台南擴產

熱門more>

- 暗網瘋傳「越南屠夫」血腥分屍片!兇手落網「竟是公務員」辯詞離譜

- 【土象星座運勢】12/11 金牛座冷靜因應、處女座得知意外消息、摩羯座有些事仍需保留

- 南韓12萬台監視器遭入侵!全裸、分娩私密片「賣到中國非法網站」

- 【火象星座運勢】12/11 白羊座照顧身心健康、獅子座環境出現變化、射手座留心麻煩攪局

- 溜滑梯「阿公與阿嬤肉體交疊」!辯純聊天 男判拘女也慘了

- 他捐精14國「生出197娃」竟帶致癌基因!發病機率高達90%

- 【水象星座運勢】12/11 巨蟹座生活忙碌、天蠍座社交活躍、雙魚座且戰且走

- 【風象星座運勢】12/11 天秤座謹言慎行、水瓶座勇敢說不、雙子座見招拆招

- 小禎41歲生日不藏了 甜吻小7歲廚師男友

- 台灣不滿南韓電子入境卡列「中國台灣」 韓網友又怒譙又喊冤